OVERSJØISK CONTAINERFART:

Rederier og sjøfraktspeditører på kollisjonskurs?

Svært høye sjøfraktrater, opphoping av containere i havner, tiltagende forsinkelser og rekordfortjenester hos rederier. Dette har brakt underliggende interessekonflikter mellom rederier og sjøfraktspeditører opp i dagen. Hva er stridstemaene?

Merk at denne artikkelen er over ett år gammel, og kan inneholde utdatert informasjon.

Gjennom tidligere artikler i Moderne Transport (nr. 4 og 5 2021) har jeg belyst utfordringene med stadig økende sjøfraktrater for oversjøiske containertransporter og tiltakende forsinkelser. Og det er få tegn på at vinden har snudd. Snarere tvert imot.

1. Hvem har skylden for markedsubalansen i internasjonal containerskipsfart?

Mens både containerfrakt- og flyfraktkapasiteten falt kraftig i de første månedene av koronapandemien tok etterspørsel seg sterkt opp fra og med høsten 2020. Og slik har utviklingen fortsatt.

Ifølge analysefirmaet Xeneta økte importen fra Det fjerne østen med 50,5 prosent fra august 2020 til august 2021. Til USA økte importen i samme periode med hele 67,2 prosent (kilde: Lloyds Loading List 03.09.2021). Og slik kan vi fortsette. I sum har dette medført – og medfører – en enorm ubalanse i verdenshandelen, i containertransporten – og kundenes forsyningskjeder.

Detlef Trefzger i Kuehne + Nagel beskriver utviklingen slik:

– Etterspørselsboomen satte plutselig inn. Denne utviklingen undervurderte vi alle. (intervju i Der Spiegel nr. 39/2020 – min oversettelse).

Ifølge Drewry’s World Container index (WCI) har fraktratene på verdens åtte viktigste containerruter i gjennomsnitt økt med 299 prosent det siste året (Kilde: Lloyds Loading List 23.09.2021). Referansegrunnlaget her er spot-fraktpriser for en 40-fots container. Det må understrekes at det er store prisforskjeller mellom fraktratene på de ulike hovedrutene. Men en gjennomsnittlig tredobling av containerfraktratene på et år er like fullt dramatisk.

Er hele denne prisstigning kun et utslag av markedsmekanismen? Fra sjøfraktspeditørenes side hevdes det at rederiers tilbøyelighet til å frakte tomcontainere fra europeiske havner til Øst-Asia istedenfor å fylle dem opp med gods – fordi fraktratene på øst-vest-rutene har vært så mye høyere – har bidratt ekstra til ubalansen i markedet og de høye fraktratene. Fra den europeiske speditørorganisasjonen CLECAT hevder man dessuten at containerrederiene, ved å satse så sterkt på store containerskip, som kan frakte over 20.000 TEU (tyvefots containere), sprenger håndteringskapasiteten i mange havner, hvilket igjen fører til økte køer, forsinkelser og i sum ytterligere rateøkninger.

Når har ikke alle rederiene hevet seg på bølgen med å bestille stadig større containerskip. Eksempelvis har Maersk ikke lagt inn bestillinger på store megaskip de siste årene. Rederiet bestilte nylig åtte nye 16.000 TEU-skip som skal gå på grønn metanol (null utslipp).

2. Hvem tjener mest på kapasitetsbegrensningene?

Det er liten tvil om at en rekke containerrederier har tjent svært gode penger i 2020 og 2021.

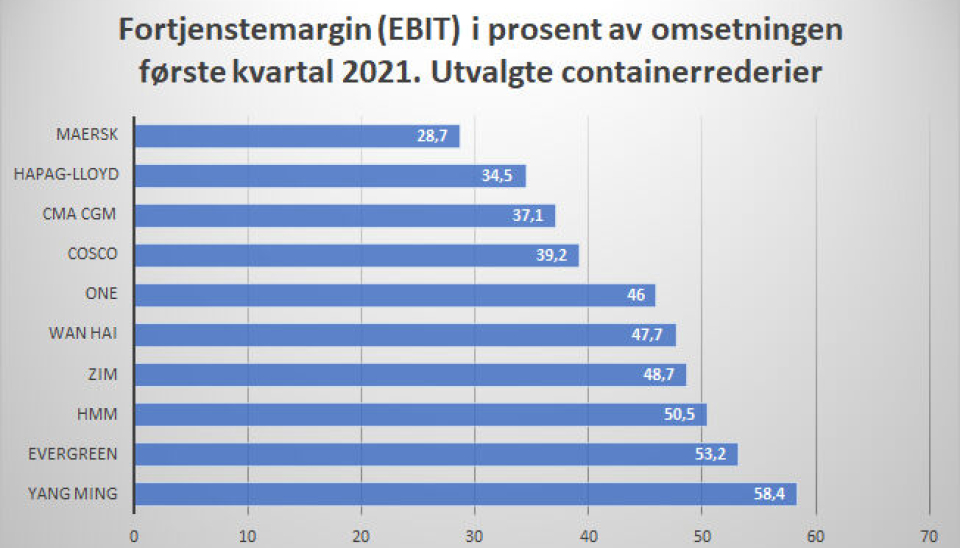

Resultatmålet EBIT, det vil si inntjening før renter og skatt, brukes oftest som resultatbegrep for driften i en bedrift. Begrepet inkluderer ned- og avskrivninger. EBIT er således et mål på bedriftens lønnsomhetsgrad når man regner med investeringene. Som det framgår av figur 1 kan en rekke containerrederier oppvise rekordfortjenester. Selv om også lønnsomhetstallene for siste kvartal 2020 og første kvartal 2021 var svært hyggelige var andre kvartal 2021 for en rekke rederier «all time high».

En utbredt klage fra speditør- og vareierhold er at containerrederiene i dagens marked i liten eller ingen grad har åpnet for kjøp på andre vilkår enn spotpriser.

Nå skal det i rettferdighetens navn sies at enkelte rederier, som for eksempel Maersk og CMA CGM har valgt å selge containerfrakt på langsiktige rater. Men også disse kontraktsprisene har økt solid det siste året. Om vi legger tall fra Xeneta til grunn har de langsiktige kontraktsratene økt med 83,5 prosent fra august 2020 til august 2021. (kilde: Lloyds Loading List 03.09.2021).

På den andre siden vil man fra rederihold oppfordre vareeierne til å se på rateutviklingen i et lengre tidsperspektiv. Går vi noen år tilbake i tid kunne sjøfraktspeditørene vise til relativt gode tall mens rederiene slet. Store sjøfraktspeditører kjøpte seg fast plass hos rederiene til en fastsatt pris over tid – og videresolgte disse plassene til spot priser i markedet. Det var lukrativ business. Det gjør speditører fortsatt, og drar således også nytte av markedet.

Hva så med kostnadene ved å drifte containerskipene de siste årene?

Driftskostnaden har økt sterkt også for rederiene i forbindelse både med covid og andre hendelser som har påvirket markedet. Ekstraomkostningene ved lengre seilingstider og økt ventetid pga. forsinkelser og stenging av havner er svært høye. Dette er kostnader samtlige rederiene rammes av hver dag. Spesielt kan nevnes situasjonen utenfor Los Angeles, hvor det ha ligget opp til 50 skip og ventet i gjennomsnitt 8–9 dager på å få operere i havnen. Ventetider i europeiske haner på fire til fem dager har ikke vært uvanlige. I tillegg har covid-restriksjoner gjort at alle operasjoner i havner verden rundt har gått mye saktere enn ellers.

I sum kan vi si at den formidable og historiske kostnadsøkningen innen containerfraktrater skyldes en sjelden kombinasjon omstendigheter som alle har inntrådt mer eller mindre samtidig. I særdeleshet er det her, sett fra vareeiernes ståsted, snakk om et sammenfall av uheldige omstendigheter.

3. Hvem vil forsinkelsene og kostnadsutviklingen skade mest?

Enten vi forholder oss til:

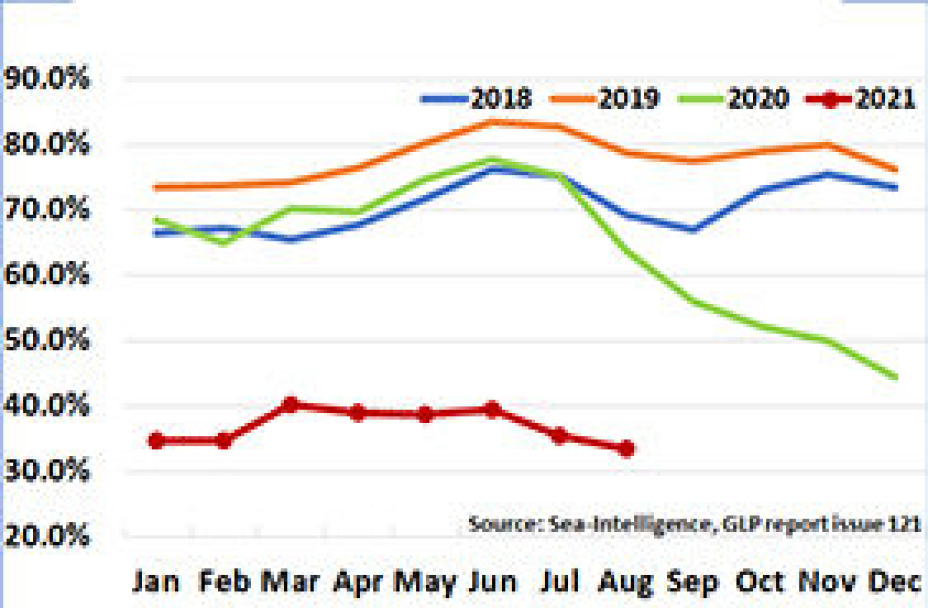

– andelen containerskip som ankommer i løpet av samme dag som ruteplanen, figur 2

eller

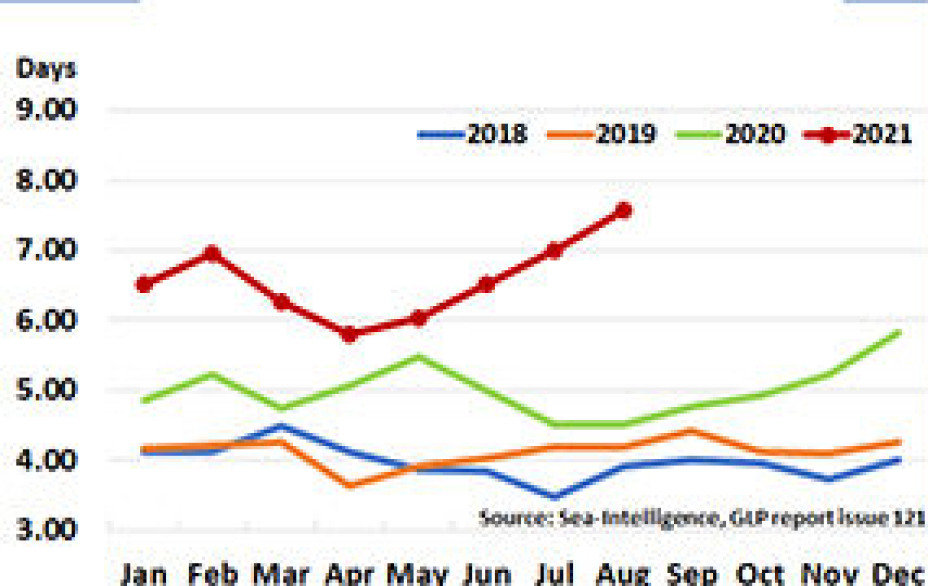

– gjennomsnittlig antall dager containerskipene er forsinket, figur 3

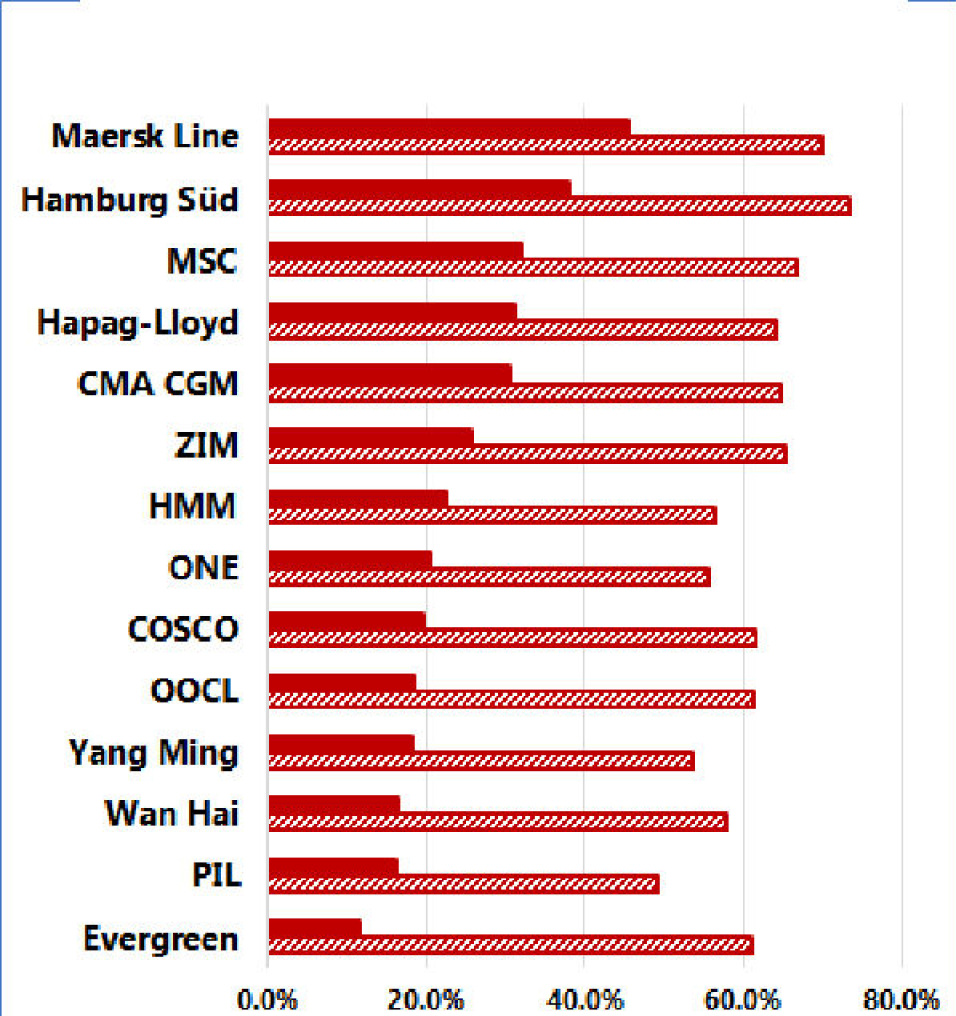

ser vi at påliteligheten har gått drastisk ned de siste årene. Vi må understreke at graden av pålitelighet varierer sterkt rederiene imellom, slik det framgår av figur 4. Men det store bildet er like fullt nedslående:

– Den gjennomsnittlige andelen containerskip som ankom samme dag som ruteplanen var i august 2021 33,6 prosent, hvilket er det historisk laveste nivået de 10 år GLP-indeksen har eksistert (se under!)

– Andelen skip i rute gjennom mesteparten av 2021 har ligget på mellom 35 og 40 prosent

– Andelen skip som ankom samme dag som oppgitt i ruteplanen var tilsvarende 63,7 prosent for et drøyt år siden (august 2020) og enda høyere i 2018 og 2019 (figur 2)

– Gjennomsnittlig antall dager skipene var forsinket har også fortsatt å øke – og var i august 2021 på 7,57 dager

(Kilde: Sea Intelligences Global Liner Performance (GLP) sin augustrapport. Tallene er basert på data fra 34 ulike sjøfraktruter og omfatter mer enn 60 rederier.)

Sammenholder vi tallene fra figur 1 og figur 4 kommer vi til følgende tilsynelatende paradoksale konklusjon: – De minst pålitelige rederiene i annet kvartal 2021 har de høyeste fortjenestemarginene (EBIT). Det mest pålitelige rederiet derimot har den laveste EBIT-marginen. (Kilde: DVZ Deutsche Verkehrs-Zeitung 31,08. 2021 – min oversettelse)

Vareeiere, som stadig opplever at planlagte leveransetider ryker, vil se seg om etter alternativer. Det kan være i form av at de foretrekker andre transportalternativer. Og på sikt ved at de sprer seg på flere leverandører eller handler mindre oversjøisk. Vi har sett at flere av de store internasjonale logistikkaktørene aktivt har posisjonert seg for andre fraktalternativer (jernbane- og biltransport, kombinasjoner skip-fly). Men totalt sett vil containerrederiene være mest sårbare i og med at sjøfrakt er deres hovedbusiness, i motsetning til speditørene som i langt større kan spille både på flere rederier og transportløsninger.

Her må vi igjen nyansere bildet. Mens enkelte rederier, som for eksempel Hapag-Lloyd, bedyrer at de vil holde seg til sin kjernevirksomhet, sjøfrakten, har andre rederier, som Maersk og CMA CGM, endret sin strategi. De framstår, eller ønsker i dag å framstå, som globale integrert logistikkoperatører, og ikke lenger bare som rederier.

Men når rederier booker last hos andre rederier på vegne av vareeierne vil mange si at da er de klart er inne på speditørenes kjerneområde.

Siste ord i «debatten» sjøfraktspeditører – containerrederier er neppe sagt.