Lastebilselskapene vokser – spedisjonsselskapene stagnerer

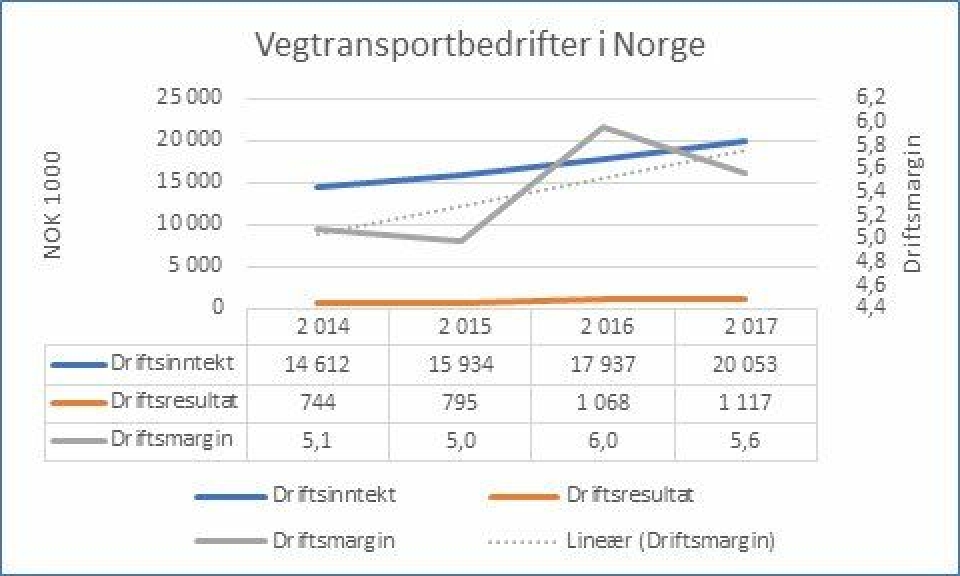

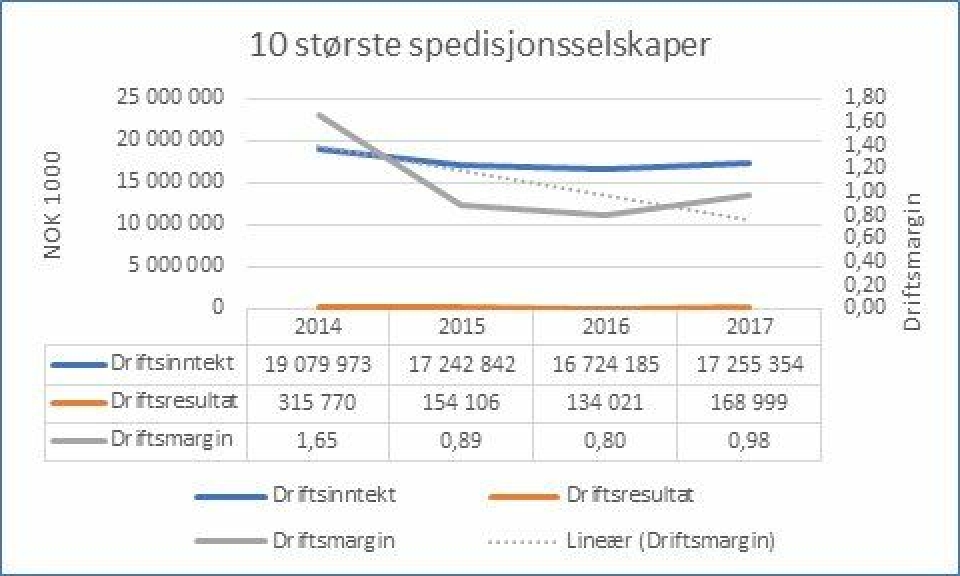

DELT BRANSJE: Mens godstogselskapene i Norge har tapt over 300 mill. kroner de siste fire årene og spedisjonsbransjen ligger under 1 prosent driftsmargin, passerer norske lastebilselskaper en driftsmargin på 6 prosent.

Merk at denne artikkelen er over ett år gammel, og kan inneholde utdatert informasjon.

Mens godstogselskapene i Norge har tapt over 300 mill. kroner de siste fire årene og spedisjonsbransjen ligger under 1 prosent driftsmargin, passerer norske lastebilselskaper en driftsmargin på 6 prosent.

Dette viser en gjennomgang av nøkkeltallene for 950 aksjeselskaper blant lastebilselskapene, 450 spedisjonsbedrifter og de 9 godsjernbaneselskapene vi har i landet. I realiteten er det bare 4 baneselskaper, CargoNet, Green Cargo, LKAB Malmbanen og Grenland Rail. De øvrige har ingen eller liten aktivitet.

Tallene er for årene 2014–2017. 2018- tallene foreligger ikke før i september 2019.

Lastebilselskapene har økt sine driftsinntekter med over 5 mrd. kroner på fire år fra om lag 15 mrd. til over 20 mrd. kroner. I samme periode har overskudd av driften økt fra ca. 750 mill. til 1.1 mrd. kroner. Det går virkelig bra med norsk lastebilnæring. De største blant disse er bedrifter som Litra, Kingsrød, Suldal Transport Miniekspress, Børstad, LRN, Toten Transport og Torpa Bilruter. Mindre bedrifter driver også med gode marginer. Som kjent er gjennomsnittsstørrelsen på lastebilselskapene i Norge 3–4 biler og 5–6 ansatte.

Spedisjonsbedriftene derimot viser både redusert omsetning og lavere fortjeneste i samme periode. Driftsmarginen har de tre siste årene ligget under 1 prosent. Grafen viser nøkkeltall for de 10 største spedisjonsselskapene som omfatter bedrifter som Schenker, Post Nord, Kuehne+Nagel, Bring Cargo, Thermo Transit, DHL Express og DSV. De 10 største spedisjonsselskapene viser en synkende omsetning ned til 17 mrd. kroner i 2017 og synkende driftsresultat på 169 mill. kroner eller 0,98 %. Om en kartlegger alle 450 spedisjonsbedriftene får vi det samme resultatet, men da med en omsetning på nærmere 30 mrd. kroner.

Med unntak av LKAB Malmtransport og Grenland Rail, som viser positive resultater, lever CargoNet og Green Cargo i store trekk av inntekter fra spedisjonsselskapene. Nettotallene av summen av spedisjonsselskapene og jernbaneselskapene viser i 2017 et negativt driftsresultat på om lag 150 mill. kroner.

Hva kan forklaringen være?

En dypere analyse trengs nok, men tre viktige hovedtrekk kan fremheves. Fra midten av 1990-tallet konsoliderte de store grossistebedriftene hele verdikjeden, gikk over til exworks-betingelser, det vil si de tok ansvaret for all transport fra produsentleddet til detaljistleddet. Samtidig reduserte de antall transportkontrakter bort fra lastebilselskaper over til de store spedisjonsbedriftene. Dette var mønsteret i mange år til grossistbedriftene ved årtusenskiftet og til nå igjen kjøper transport direkte fra lastebilselskaper. Dette kan være noe av forklaringen på lastebilnæringens vekst. Samtidig kan disse ta ut en litt større margin og likevel være konkurransedyktig sammenlignet med spedisjonsbedriftenes påslag på kjøpt transport.

Samtidig ser vi et mønster i retning av en todeling av produktspektret hos spedisjonsbedriftene. Noen satser på pakker i takt med veksten i netthandelen, mens andre viser en trend mot frakt av større sendinger, småpartier og partifrakt. I det siste segmentet er det sterkt konkurranse fordi mange og et økende antall mindre og mellomstore bedrifter kan tilby landsomfattende tilbud gjennom allianser. Flere av de nevnte lastebilselskapene nevnt ovenfor har landsomfattende tilbud, noe de store spedisjonsselskapene var alene om tidligere.

Pakkeveksten er sterk, men fortjenesten er sannsynligvis lav. Det er kamp om markedsandeler. Høyst sannsynlig er det høy fortjeneste bare på internasjonal flyfrakt. Landbasert pakketransport med utleveringssteder lignende med «Post i butikk» er fortsatt under utbygging og krever ressurser.

En åpenbar tredje og tydelig forklaring er at lastebilselskapene tar den største delen av veksten i godsmarkedet.